世界观天下!基金真的能抄底吗?基金如何在高点止盈?

基金真的能抄底吗

很多投资者总是妄想着能够预测到市场的底部,然后把握住机会,一次性全仓抄底,不得不说,这是一种及其危险的行为,我们可以大致判断市场的趋势,比如说整体上扬的市场还是下跌的市场,或者说在调节中震荡的市场,但是我们无法准确判断行情结束的节点,也就是牛市的起点和熊市的终点,没有人可以做得到。

在交易基金的时候,我们通常会通过在下跌的市场中加仓以摊低成本,一定要记住的是不要妄想你能准确把握住市场的底部,全仓入市,而是根据市场情况判断出相对的低位,通过分批加仓的方式进入,只要我们几次加仓的平均成本较低,就是卓有成效的。

如果市场已经下跌了很久了,基金也跟下跌了很久,市场突然出现转机,短期内上涨的时候,要不要考虑赎回部分基金呢?

记住一点,只要你的基金没有出现问题,在出现短期上涨的时候,不要轻易抛售手中的基金,尤其是偏股基金,上涨空间不大的情况下,我们的基金仍然还是负收益,这时候赎回不是一个明智的选择,我们已经等待了市场那么久了,不妨再继续坚持一下,基金是长期的理财工具,我们能够在市场下跌的时候加仓为了降低成本,就是为了在市场的上升期获得盈利,而不是为了炒基金。

基金如何在高点止盈

在众多止盈的技巧中,最简单有效的就是设定目标收益率,达到目标收益率之后止盈了,不论是对于基金的一次性投资还是定投都是非常有效的。

根据目标收益止盈最重要的一点就是严格遵守交易纪律,如果在牛市中达到目标收益率之后一定要选择果断止盈,而不能贪婪希望可以赚更多,坚守纪律,尽快开始下一轮投资才是王道。

倒金字塔止盈是牛市中止盈最常用的策略了,设定好每一档止盈的幅度,比如说在上涨的牛市中,你可以选择在上涨10%的时候止盈10%,上涨15%的时候止盈20%,上涨20%的时候止盈30%,上涨25%的时候止盈40%,当然,这个具体的数值都是需要根据实际的市场情况进行调整的,通过这样的操作,我们可以尽可能稳住手上收益,实现落袋为安,也能尽量卖在高位。

还有一个方法就是通过市场高位回撤来止盈,简单说就是当市场上行达到一个小高峰,开始出现回撤的时候,当回撤达到一定数值的时候,比如5%,选择分批止盈,市场不会直线上涨,在上涨的趋势中发生回撤是正常现象,利用这个办法,能够面对未知的市场有效控制风险,不过这个方式会导致收益有一定程度的缩水,但是是比较稳健的做法。

如何判断市场的顶部

如果我们能判断出牛市的高点,预知市场的顶部,就可以在最合适的时机撤退了。

准确的预测市场顶部和底部是天方夜谭,但是我们可以分析一些牛市常见的特征,帮助大家对市场做判断。

一般来说,牛市是投资情绪最高涨的时候,也是金基金募集的集中爆发期,新基金当中尤其是权益类基金居多。市场行情持续走高,权益类基金的赚钱效应会明显超过其他基金,投资者的目光全部聚焦到权益市场,这时候基金公司自然不会放过这个天赐良机,纷纷发售各类权益类基金,同时,牛市也是爆款权益类基金频发的高峰期,最明显的表现就是隔三差五就能看到某只基金新晋网红基金或者爆款基金,宣传资料满天飞的景象。

新基金和爆款基金频发是牛市的一个风向标,并且市场已经在慢慢接近顶部了。

除此之外,牛市还有还有的一个特征就是出现估值高位,具体的表现一般是股市上的很多新股以超高的市盈率发行,多个市场指数的估值出现历史高位,这些都是有A股的历史可考的,比如说在2007年,2009年,2015年的三轮牛市当黄总,深证综指市盈率大部分时间超过60倍。

定投选波动大的基金还是波动小的基金

有两只同类型的基金,基金A和基金B,两只基金的净值同样从1元涨到1.5元,其中基金A走势比较比较平稳,基金B波动更大。在净值同为1元的时候,开始对两只基金进行定投。

结果表明,在基金的初始净值和期末净值一样的情况下,基金A的收益率低于基金B的收益率。所以可以说明,基金波动率更高的基金定投收益率更高。

因为基金B比较高的波动率在,所以在份额净值较低的时候买入了更多的份额,多出的收益率正是来源于这部分多出的份额。

需要注意的是,以上数据模型的建立是在定投的基金质量高,业绩好的情况下,如果说一只基金业绩表现差,市场好的时候涨的比别人少,市场不好的时候跌的比别人多,那这样的基金也是不赚钱的。

基金的波动率是影响基金定投收益的一个因素,并且算不上特别重要的影响因素,算是定投过程中的小技巧,在有同样的基金可以选择的情况下我们可以选择波动率更高的那一只基金定投额,而不是刻意寻找波动率大的基金去定投基金定投最重要的是长期坚持、保持纪律性、保持耐心,这才是核心要素,波动率大的基金更考验投资者的心态,如果是遇到基金净值大幅度下跌的情况,对投资者的风险承受能力来说也是一定的挑战。

坚持投资的纪律性,保持良好的心态,用足够的耐心去等待时间的玫瑰,才是成功定投的关键。

-

世界观天下!基金真的能抄底吗?基金如何在高点止盈? 基金真的能抄底吗很多投资者总是妄想着能够预测到市场的底部,然后

世界观天下!基金真的能抄底吗?基金如何在高点止盈? 基金真的能抄底吗很多投资者总是妄想着能够预测到市场的底部,然后 -

邮政挂号信一般几天送达?邮政挂号信是什么意思? 邮政挂号信一般几天送达?邮政挂号信是指通过中国邮政进行寄送、加挂

邮政挂号信一般几天送达?邮政挂号信是什么意思? 邮政挂号信一般几天送达?邮政挂号信是指通过中国邮政进行寄送、加挂 -

焦点日报:人寿寿险交满20年可以取出来吗?折算率下调意味什么? 人寿寿险交满20年可以取出来吗?人寿保险交满20年能提出来。如果你所

焦点日报:人寿寿险交满20年可以取出来吗?折算率下调意味什么? 人寿寿险交满20年可以取出来吗?人寿保险交满20年能提出来。如果你所 -

中特股是什么意思?中字头股票属于什么板块 焦点要闻 中特股是什么意思?中特股是指在香港联交所上市的一类非常股票,全称

中特股是什么意思?中字头股票属于什么板块 焦点要闻 中特股是什么意思?中特股是指在香港联交所上市的一类非常股票,全称 -

房贷将转换为lpr定价是什么意思?lpr多久更新一次? 房贷将转换为lpr定价是什么意思?房贷定价基准转换为lpr是指将存量浮

房贷将转换为lpr定价是什么意思?lpr多久更新一次? 房贷将转换为lpr定价是什么意思?房贷定价基准转换为lpr是指将存量浮 -

金自天正具体做什么的?金自天正这只股票有没有潜力? 当前报道 金自天正具体做什么的?金自天正是一家专业的智能制造解决方案提供商

金自天正具体做什么的?金自天正这只股票有没有潜力? 当前报道 金自天正具体做什么的?金自天正是一家专业的智能制造解决方案提供商

-

苹果手机缩放怎么关闭?苹果手机小圆点怎么设置? 苹果手机缩放怎么关闭?我们打开iPhone手机桌面上的设置图标。在打开

苹果手机缩放怎么关闭?苹果手机小圆点怎么设置? 苹果手机缩放怎么关闭?我们打开iPhone手机桌面上的设置图标。在打开 -

路由器桥接什么意思?路由器桥接好还是中继好 路由器桥接什么意思路由器的桥接模式是一种网络配置,用于将路由器

路由器桥接什么意思?路由器桥接好还是中继好 路由器桥接什么意思路由器的桥接模式是一种网络配置,用于将路由器 - 怎么才能找到靠谱的装修公司 石膏板一级吊顶的价格是多少? 要找到靠谱的装修公司,可以考虑以下方法:了解装修公司的基本情况

-

世界观天下!基金真的能抄底吗?基金如何在高点止盈? 基金真的能抄底吗很多投资者总是妄想着能够预测到市场的底部,然后

世界观天下!基金真的能抄底吗?基金如何在高点止盈? 基金真的能抄底吗很多投资者总是妄想着能够预测到市场的底部,然后 -

m2增速是什么意思?m2增长意味着什么?_世界关注 m2增速是什么意思?M2增速是指货币供应量M2的增速,是衡量中国经济金

m2增速是什么意思?m2增长意味着什么?_世界关注 m2增速是什么意思?M2增速是指货币供应量M2的增速,是衡量中国经济金 -

木薯粉和木薯淀粉一样吗 木薯粉与木薯淀粉有什么区别? 想必现在有很多小伙伴对于木薯粉和木薯淀粉一样吗是什么方面的知识

木薯粉和木薯淀粉一样吗 木薯粉与木薯淀粉有什么区别? 想必现在有很多小伙伴对于木薯粉和木薯淀粉一样吗是什么方面的知识 -

邮政一年一万连存五万靠谱吗?邮政储蓄银行里的保险存款安全吗?-要闻 邮政一年一万连存五万靠谱吗?一、从保险公司本身来看:邮政买的保

邮政一年一万连存五万靠谱吗?邮政储蓄银行里的保险存款安全吗?-要闻 邮政一年一万连存五万靠谱吗?一、从保险公司本身来看:邮政买的保 -

最资讯丨路由器防火墙有什么用?路由器防火墙怎么设置 路由器防火墙有什么用路由器防火墙是一种网络安全功能,用于保护网

最资讯丨路由器防火墙有什么用?路由器防火墙怎么设置 路由器防火墙有什么用路由器防火墙是一种网络安全功能,用于保护网 -

小盘股指的是什么?小盘股优点是什么?-天天信息 小盘股指的是什么?小盘股就是发行在外的流通股份数额较小的上市公

小盘股指的是什么?小盘股优点是什么?-天天信息 小盘股指的是什么?小盘股就是发行在外的流通股份数额较小的上市公 -

钱塘江大潮怎么形成的?大潮出现时间什么时候? 钱塘江大潮怎么形成的?钱塘江大潮形成的原因是天体引力和地球自转的

钱塘江大潮怎么形成的?大潮出现时间什么时候? 钱塘江大潮怎么形成的?钱塘江大潮形成的原因是天体引力和地球自转的 -

天天动态:Win7系统如何硬盘安装?win7系统c盘变红了如何清理? Win7系统如何硬盘安装?1、将WIN7的安装包解压出来,一般情况下,你

天天动态:Win7系统如何硬盘安装?win7系统c盘变红了如何清理? Win7系统如何硬盘安装?1、将WIN7的安装包解压出来,一般情况下,你 -

医疗保险在网上怎么缴费?个人医疗保险怎么网上交费?-当前速递 医疗保险在网上怎么缴费?1、登录市地税局网站后,通过网上办税(费)

医疗保险在网上怎么缴费?个人医疗保险怎么网上交费?-当前速递 医疗保险在网上怎么缴费?1、登录市地税局网站后,通过网上办税(费) -

木薯粉和木薯淀粉一样吗 怎么区分木薯粉和木薯淀粉? 想必现在有很多小伙伴对于木薯粉和木薯淀粉一样吗是什么方面的知识

木薯粉和木薯淀粉一样吗 怎么区分木薯粉和木薯淀粉? 想必现在有很多小伙伴对于木薯粉和木薯淀粉一样吗是什么方面的知识 -

大禹治水的发源地?大禹治水是哪里? 大禹治水的发源地?禹门河禹门河,位于河南省洛阳市洛宁县兴华镇禹门

大禹治水的发源地?大禹治水是哪里? 大禹治水的发源地?禹门河禹门河,位于河南省洛阳市洛宁县兴华镇禹门 -

【全球独家】网络公安管辖哪些刑事案件?网络公安的职能是什么? 网络公安管辖哪些刑事案件?根据现行《公安机关刑事案件管辖分工规

【全球独家】网络公安管辖哪些刑事案件?网络公安的职能是什么? 网络公安管辖哪些刑事案件?根据现行《公安机关刑事案件管辖分工规 -

婚姻中各种情况下房子的判定? 买新房前为什么要关注土拍? 婚姻中各种情况下房子的判定?领证前买房和领证后买房有区别,例如领

婚姻中各种情况下房子的判定? 买新房前为什么要关注土拍? 婚姻中各种情况下房子的判定?领证前买房和领证后买房有区别,例如领 -

vlookup函数是什么意思?vlookup函数的使用方法是什么? 天天消息 vlookup函数是什么意思?VLOOKUP函数是Excel中的一个纵向查找函数,

vlookup函数是什么意思?vlookup函数的使用方法是什么? 天天消息 vlookup函数是什么意思?VLOOKUP函数是Excel中的一个纵向查找函数, -

租房押金的规定? 租房容易发生哪些纠纷? 租房纠纷可以报警处理吗?可以报警处理,但是一般不大的纠纷不适合

租房押金的规定? 租房容易发生哪些纠纷? 租房纠纷可以报警处理吗?可以报警处理,但是一般不大的纠纷不适合 -

黑屏只有鼠标能动怎么办?电脑卡死只有鼠标可以动是什么问题? 每日速读 黑屏只有鼠标能动怎么办?检查电源供应:首先需要检查电脑的电源供应

黑屏只有鼠标能动怎么办?电脑卡死只有鼠标可以动是什么问题? 每日速读 黑屏只有鼠标能动怎么办?检查电源供应:首先需要检查电脑的电源供应 -

一个基金组合怎么设置投资比例?什么样的新基金是可以买的? 专业的机构一般买什么基金机构投资者一般有专业的投资团队,多样化

一个基金组合怎么设置投资比例?什么样的新基金是可以买的? 专业的机构一般买什么基金机构投资者一般有专业的投资团队,多样化 -

天天要闻:深圳产假是158天还是98天?深圳产假是从哪天开始算起? 深圳产假是158天还是98天?女职工正常产假为98天,其中产前可以休假1

天天要闻:深圳产假是158天还是98天?深圳产假是从哪天开始算起? 深圳产假是158天还是98天?女职工正常产假为98天,其中产前可以休假1 -

支付宝的利息怎么越来越少?支付宝存入有利息吗?|当前独家 支付宝的利息怎么越来越少?支付宝利息越来越少是因为受到了市场环境

支付宝的利息怎么越来越少?支付宝存入有利息吗?|当前独家 支付宝的利息怎么越来越少?支付宝利息越来越少是因为受到了市场环境 -

定期存款有没有短信通知?定期存款一般存几年最好? 定期存款有没有短信通知?如果是定期存折,那是没有短信通知功能的,

定期存款有没有短信通知?定期存款一般存几年最好? 定期存款有没有短信通知?如果是定期存折,那是没有短信通知功能的, -

环球热消息:洪良国际发展历程 洪良国际案例分析 洪良国际公司标志 洪良国际发展历程洪良国际是注册在开曼群岛的离岸公司,实际控制人

环球热消息:洪良国际发展历程 洪良国际案例分析 洪良国际公司标志 洪良国际发展历程洪良国际是注册在开曼群岛的离岸公司,实际控制人 -

热点!洪良国际发展历程 福莱特创始人阮洪良发家史 洪良国际发展历程洪良国际是注册在开曼群岛的离岸公司,实际控制人

热点!洪良国际发展历程 福莱特创始人阮洪良发家史 洪良国际发展历程洪良国际是注册在开曼群岛的离岸公司,实际控制人 -

江苏卫视和湖南卫视哪个有钱?江苏卫视参数是多少? 世界观察 江苏卫视和湖南卫视哪个有钱?江苏卫视资产肯定比湖南高看看跨年春晚

江苏卫视和湖南卫视哪个有钱?江苏卫视参数是多少? 世界观察 江苏卫视和湖南卫视哪个有钱?江苏卫视资产肯定比湖南高看看跨年春晚 -

全球微动态丨怎么看一只股票的套牢盘 怎样看套牢盘越来越少? 股票套牢盘怎么看投资者可以根据以下方法来判断个股上方有没有套牢

全球微动态丨怎么看一只股票的套牢盘 怎样看套牢盘越来越少? 股票套牢盘怎么看投资者可以根据以下方法来判断个股上方有没有套牢 -

防辐射服可以洗吗?防辐射服的使用寿命 防辐射服可以洗吗?防辐射服可以进行清洗,但要注意清洗的方式。防辐

防辐射服可以洗吗?防辐射服的使用寿命 防辐射服可以洗吗?防辐射服可以进行清洗,但要注意清洗的方式。防辐 -

二次阳了还会传染给别人吗?什么样的人容易复阳? 二次阳了还会传染给别人吗?核酸复阳者还会传染给别人的,核酸复阳者

二次阳了还会传染给别人吗?什么样的人容易复阳? 二次阳了还会传染给别人吗?核酸复阳者还会传染给别人的,核酸复阳者 -

小苏打是碱面吗?碱面吃了对人体有害吗?-全球热议 小苏打是碱面吗?用途不同。碱面:碱面是用来蒸馒头使用的。小苏打:

小苏打是碱面吗?碱面吃了对人体有害吗?-全球热议 小苏打是碱面吗?用途不同。碱面:碱面是用来蒸馒头使用的。小苏打: -

当前快报:申请不到大额信用卡怎么回事?信用卡太多申请信用卡会一直被拒么? 申请不到大额信用卡怎么回事1、进入到信用卡黑名单。在用户个人信用

当前快报:申请不到大额信用卡怎么回事?信用卡太多申请信用卡会一直被拒么? 申请不到大额信用卡怎么回事1、进入到信用卡黑名单。在用户个人信用 -

世界视点!福建二本大学有哪些?河南工程学院很厉害吗? 福建二本大学有哪些?福建省内二本大学有闽南师范大学、闽江学院、福

世界视点!福建二本大学有哪些?河南工程学院很厉害吗? 福建二本大学有哪些?福建省内二本大学有闽南师范大学、闽江学院、福 -

私宅民宅是否犯法?私闯民宅未遂有罪吗?-环球快看点 私宅民宅是否犯法?1、私宅民宅犯法,涉嫌非法侵入住宅罪。2、法律依

私宅民宅是否犯法?私闯民宅未遂有罪吗?-环球快看点 私宅民宅是否犯法?1、私宅民宅犯法,涉嫌非法侵入住宅罪。2、法律依 -

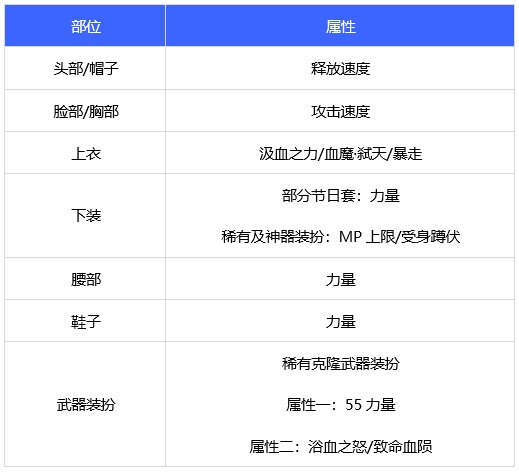

当前观察:dnfb红眼105级史诗自选礼盒选什么?110狂战时装上衣选什么技能? 2023红眼回归105装备怎么选?你知道吗?不知道的的小伙伴快跟随小编脚

当前观察:dnfb红眼105级史诗自选礼盒选什么?110狂战时装上衣选什么技能? 2023红眼回归105装备怎么选?你知道吗?不知道的的小伙伴快跟随小编脚 -

全球速讯:手机短信验证码真的安全吗?短信验证码泄露的后果是什么? 手机短信验证码真的安全吗?如果说安全的话,没有什么是真正的安全的

全球速讯:手机短信验证码真的安全吗?短信验证码泄露的后果是什么? 手机短信验证码真的安全吗?如果说安全的话,没有什么是真正的安全的 -

forget in入驻丹尼斯,打开线下情绪空间 6月22日,丹尼斯·大卫天地在洛阳盛大开业。丹尼斯集团经过20多年的

forget in入驻丹尼斯,打开线下情绪空间 6月22日,丹尼斯·大卫天地在洛阳盛大开业。丹尼斯集团经过20多年的 -

【世界热闻】房贷怎么退税在哪里退?房贷退税指的是什么意思? 房贷怎么退税在哪里退?1、纳税人可以下载登录个人所得税的APP,在

【世界热闻】房贷怎么退税在哪里退?房贷退税指的是什么意思? 房贷怎么退税在哪里退?1、纳税人可以下载登录个人所得税的APP,在 -

“陪跑创业季 赋能她未来” “妈咪当佳”创业陪跑计划在京启动 6月28日,由中国妇女杂志社、北京科创企业投融资联盟共同发起的“妈

“陪跑创业季 赋能她未来” “妈咪当佳”创业陪跑计划在京启动 6月28日,由中国妇女杂志社、北京科创企业投融资联盟共同发起的“妈 -

刚还过信用卡就被降额怎么回事?长期空卡的信用卡能提额吗? 天天简讯 刚还过信用卡就被降额怎么回事?1、卡片状态异常。比如信用卡出现了

刚还过信用卡就被降额怎么回事?长期空卡的信用卡能提额吗? 天天简讯 刚还过信用卡就被降额怎么回事?1、卡片状态异常。比如信用卡出现了 -

电力大学全国排名前十的学校有哪些?西南大学最低录取分数线是多少? 电力大学全国排名前十的学校有哪些?根据电力大学全国排名2023最新排

电力大学全国排名前十的学校有哪些?西南大学最低录取分数线是多少? 电力大学全国排名前十的学校有哪些?根据电力大学全国排名2023最新排 -

纪念钞可以去银行换人民币吗?纪念钞是法定货币吗? 纪念钞可以去银行换人民币吗?纪念钞可以去银行兑换人民币。是由中国

纪念钞可以去银行换人民币吗?纪念钞是法定货币吗? 纪念钞可以去银行换人民币吗?纪念钞可以去银行兑换人民币。是由中国 -

京东金条怎么开通?京东金条开通不了怎么办? 速看料 京东金条怎么开通?年龄在18周岁(含)以上,具备完全民事行为能力;京

京东金条怎么开通?京东金条开通不了怎么办? 速看料 京东金条怎么开通?年龄在18周岁(含)以上,具备完全民事行为能力;京 -

莲花健康(600186)6月29日主力资金净卖出721.00万元 天天视讯 截至2023年6月29日收盘,莲花健康(600186)报收于2 85元,下跌1 38%,换

莲花健康(600186)6月29日主力资金净卖出721.00万元 天天视讯 截至2023年6月29日收盘,莲花健康(600186)报收于2 85元,下跌1 38%,换 -

房屋70年产权到期后怎么办 首付20%和30%的区别有哪些 房屋70年产权从什么时候开始算依据规定住宅使用年限70年是从地块取

房屋70年产权到期后怎么办 首付20%和30%的区别有哪些 房屋70年产权从什么时候开始算依据规定住宅使用年限70年是从地块取 -

如何通过最大回撤数据指标来筛选基金呢?基金估值什么时候算高? 最大回撤是怎么算的?最大回撤指的是:在选定周期内任一历史时点往后

如何通过最大回撤数据指标来筛选基金呢?基金估值什么时候算高? 最大回撤是怎么算的?最大回撤指的是:在选定周期内任一历史时点往后 -

全球简讯:紧凑型车油耗排行榜是什么?紧凑型车油耗一般多少? 紧凑型车油耗排行榜是什么?1、雷凌价格:11 58-15 28万平均油耗:8

全球简讯:紧凑型车油耗排行榜是什么?紧凑型车油耗一般多少? 紧凑型车油耗排行榜是什么?1、雷凌价格:11 58-15 28万平均油耗:8 -

应立案而不立案的处理方式有什么?法律依据是什么? 应立案而不立案的处理方式有什么?可以申请复议或者可以向人民检察院

应立案而不立案的处理方式有什么?法律依据是什么? 应立案而不立案的处理方式有什么?可以申请复议或者可以向人民检察院 -

防辐射服是智商税吗?防辐射服可以洗吗? |今热点 防辐射服是智商税吗?孕妈防辐射服多半是智商税孕妇的防辐射服又称电

防辐射服是智商税吗?防辐射服可以洗吗? |今热点 防辐射服是智商税吗?孕妈防辐射服多半是智商税孕妇的防辐射服又称电 -

焦点简讯:押金纠纷找谁解决? 租房容易发生哪些纠纷? 租房纠纷可以报警处理吗?可以报警处理,但是一般不大的纠纷不适合

焦点简讯:押金纠纷找谁解决? 租房容易发生哪些纠纷? 租房纠纷可以报警处理吗?可以报警处理,但是一般不大的纠纷不适合 -

公司债发行在哪里?公司债券的主要类别有哪些?_全球速看 公司债发行在哪里?公司债一般是在企业债券市场发行的,公司债券只要

公司债发行在哪里?公司债券的主要类别有哪些?_全球速看 公司债发行在哪里?公司债一般是在企业债券市场发行的,公司债券只要

热门资讯

-

forget in入驻丹尼斯,打开线下情绪空间 6月22日,丹尼斯·大卫天地在洛阳...

forget in入驻丹尼斯,打开线下情绪空间 6月22日,丹尼斯·大卫天地在洛阳... -

“陪跑创业季 赋能她未来” “妈咪当佳”创业陪跑计划在京启动 6月28日,由中国妇女杂志社、北京...

“陪跑创业季 赋能她未来” “妈咪当佳”创业陪跑计划在京启动 6月28日,由中国妇女杂志社、北京... -

鑫博淼手游湖南驻点培训圆满成功! 2023年已经过去一半,鑫博淼和广大...

鑫博淼手游湖南驻点培训圆满成功! 2023年已经过去一半,鑫博淼和广大... -

大眼宝为大家揭秘:在蔡司工作都干些什么? 一副眼镜卖几千就有人说智商税,但...

大眼宝为大家揭秘:在蔡司工作都干些什么? 一副眼镜卖几千就有人说智商税,但...

观察

图片新闻

-

即时:天堂鸟花语是什么意思?天堂鸟适合养家里吗? 天堂鸟花语是什么意思?天堂鸟的花...

即时:天堂鸟花语是什么意思?天堂鸟适合养家里吗? 天堂鸟花语是什么意思?天堂鸟的花... -

环球今亮点!阿里二选一是什么意思?遇到平台二选一如何举报? 阿里二选一是什么意思?阿里巴巴集...

环球今亮点!阿里二选一是什么意思?遇到平台二选一如何举报? 阿里二选一是什么意思?阿里巴巴集... -

持续3个月!第二届海南国际离岛免税购物节昨日在三亚启动 中免集团为加大惠民力度上线“亿元...

持续3个月!第二届海南国际离岛免税购物节昨日在三亚启动 中免集团为加大惠民力度上线“亿元... -

您“坐”错了|世界聚看点 6月22日下午,在大东海景区海边,...

您“坐”错了|世界聚看点 6月22日下午,在大东海景区海边,...

精彩新闻

-

红三兵是什么情况?股票红三兵走势该怎么处理?|世界视点 红三兵是什么情况?红三兵是指评价...

红三兵是什么情况?股票红三兵走势该怎么处理?|世界视点 红三兵是什么情况?红三兵是指评价... -

四川汶川泥石流致道路冲毁,消防运送物资、搭建绳索转移群众|天天信息 泥石流导致道路被冲毁,消防人员艰...

四川汶川泥石流致道路冲毁,消防运送物资、搭建绳索转移群众|天天信息 泥石流导致道路被冲毁,消防人员艰... -

小米14什么时候上市的?小米14pro是直屏还是曲屏手机? 小米14什么时候上市的?小米14上市...

小米14什么时候上市的?小米14pro是直屏还是曲屏手机? 小米14什么时候上市的?小米14上市... -

股票“回购注销”是什么意思?股票回购注销有什么目的? 股票回购注销是什么意思?股票注销...

股票“回购注销”是什么意思?股票回购注销有什么目的? 股票回购注销是什么意思?股票注销... -

高考志愿可以填几个学校?第一志愿退档影响第二志愿吗? 一般来说填志愿是平行志愿,可以同...

高考志愿可以填几个学校?第一志愿退档影响第二志愿吗? 一般来说填志愿是平行志愿,可以同... -

信用卡ic卡具体是什么意思啊?信用卡ic卡上电失败是什么意思?-世界观点 信用卡ic卡具体是什么意思啊?信用...

信用卡ic卡具体是什么意思啊?信用卡ic卡上电失败是什么意思?-世界观点 信用卡ic卡具体是什么意思啊?信用... -

超级本和笔记本哪个好?普通笔记本和超极本有什么不同?_天天消息 超级本和笔记本哪个好——超极本的...

超级本和笔记本哪个好?普通笔记本和超极本有什么不同?_天天消息 超级本和笔记本哪个好——超极本的... -

河鲜有哪些 河鲜和海鲜有什么区别? 想必现在有很多小伙伴对于河鲜有哪...

河鲜有哪些 河鲜和海鲜有什么区别? 想必现在有很多小伙伴对于河鲜有哪... -

过敏性鼻炎症状表现有哪些?过敏性鼻炎怎么根治? 焦点热议 过敏性鼻炎症状表现有哪些?1 季节...

过敏性鼻炎症状表现有哪些?过敏性鼻炎怎么根治? 焦点热议 过敏性鼻炎症状表现有哪些?1 季节... -

天天日报丨新的扶贫标准是多少元?精准扶贫每年发多少钱? 新的扶贫标准是多少元?国家的主要...

天天日报丨新的扶贫标准是多少元?精准扶贫每年发多少钱? 新的扶贫标准是多少元?国家的主要... -

飞机过水门从什么时候开始的?飞机过水门什么意思? 飞机过水门从什么时候开始的?90年...

飞机过水门从什么时候开始的?飞机过水门什么意思? 飞机过水门从什么时候开始的?90年... -

环球资讯:短债基金怎么买?短债基金有什么特点? 短债基金怎么买?1、开立证券或基金...

环球资讯:短债基金怎么买?短债基金有什么特点? 短债基金怎么买?1、开立证券或基金... -

被迫辞职怎么申请劳动仲裁?劳动争议有什么解决方式?-观天下 被迫辞职怎么申请劳动仲裁?劳动者...

被迫辞职怎么申请劳动仲裁?劳动争议有什么解决方式?-观天下 被迫辞职怎么申请劳动仲裁?劳动者... -

当前页面的脚本发生错误是怎么回事?页面脚本错误怎么修复? 原因:1、网站含有不良信息。2、网...

当前页面的脚本发生错误是怎么回事?页面脚本错误怎么修复? 原因:1、网站含有不良信息。2、网... -

【时快讯】贷款通则是什么意思?贷款通则2023年还有效吗? 贷款通则含义:贷款通则,为了规范...

【时快讯】贷款通则是什么意思?贷款通则2023年还有效吗? 贷款通则含义:贷款通则,为了规范... -

北交所成立于哪一年?北交所成立对股市的影响是什么?_天天速读 北交所成立于哪一年?北京证券交易...

北交所成立于哪一年?北交所成立对股市的影响是什么?_天天速读 北交所成立于哪一年?北京证券交易... -

广州新房限价放松了吗?嫁妆属不属于夫妻共同财产? 当前聚焦 广州新房限价放松了吗?广州新房限...

广州新房限价放松了吗?嫁妆属不属于夫妻共同财产? 当前聚焦 广州新房限价放松了吗?广州新房限... -

短期投资有什么风险?债券是长期投资还是短期投资? 短期投资有什么风险短期投资的风险...

短期投资有什么风险?债券是长期投资还是短期投资? 短期投资有什么风险短期投资的风险... -

电脑如何清理系统垃圾?win加r输入什么命令清理垃圾? 电脑如何清理系统垃圾?具体教程如...

电脑如何清理系统垃圾?win加r输入什么命令清理垃圾? 电脑如何清理系统垃圾?具体教程如... -

origin游戏显示没有安装游戏怎么办?origin重装游戏还在吗? origin游戏显示没有安装游戏怎么办...

origin游戏显示没有安装游戏怎么办?origin重装游戏还在吗? origin游戏显示没有安装游戏怎么办... -

即时:天堂鸟花语是什么意思?天堂鸟适合养家里吗? 天堂鸟花语是什么意思?天堂鸟的花...

即时:天堂鸟花语是什么意思?天堂鸟适合养家里吗? 天堂鸟花语是什么意思?天堂鸟的花... -

卖房需要注意哪些事项? 二手房交易注意事项是什么? 卖房需要注意哪些事项?估价时要注...

卖房需要注意哪些事项? 二手房交易注意事项是什么? 卖房需要注意哪些事项?估价时要注... -

怎么样查银行卡余额?银行卡冻结了怎么办? 当前讯息 怎么样查银行卡余额?网上银行查询...

怎么样查银行卡余额?银行卡冻结了怎么办? 当前讯息 怎么样查银行卡余额?网上银行查询... -

笔记本硬盘温度异常怎么回事?笔记本电脑硬盘温度过高如何恢复? 笔记本硬盘温度异常怎么回事?硬盘...

笔记本硬盘温度异常怎么回事?笔记本电脑硬盘温度过高如何恢复? 笔记本硬盘温度异常怎么回事?硬盘... -

世界最新:信用卡邮购分期什么意思?邮储信用卡分期付款业务有哪些? 信用卡邮购分期什么意思信用卡邮购...

世界最新:信用卡邮购分期什么意思?邮储信用卡分期付款业务有哪些? 信用卡邮购分期什么意思信用卡邮购... -

C盘空间越来越小怎么办?c盘空间怎么转移到d盘?-天天微头条 C盘空间越来越小怎么办?C盘空间越...

C盘空间越来越小怎么办?c盘空间怎么转移到d盘?-天天微头条 C盘空间越来越小怎么办?C盘空间越... -

房贷还款日期可以调整吗?房贷预约还款日期能更改吗? 房贷还款日期可以调整吗房贷还款日...

房贷还款日期可以调整吗?房贷预约还款日期能更改吗? 房贷还款日期可以调整吗房贷还款日... -

世界快消息!新车保险有返点吗?新车买保险一般多少钱?新车保险险种 新车保险有返点吗?新车保险没有返...

世界快消息!新车保险有返点吗?新车买保险一般多少钱?新车保险险种 新车保险有返点吗?新车保险没有返... -

最大回撤是怎么算的?如何做好基金组合的配置? 天天即时看 最大回撤是怎么算的?最大回撤指的...

最大回撤是怎么算的?如何做好基金组合的配置? 天天即时看 最大回撤是怎么算的?最大回撤指的... -

婚后买房产权如何认定?父母出资买房可以公证吗? 婚前个人出资买房婚后财产如何认定...

-

申请劳动争议仲裁立案应当携带什么材料?申请劳动争议仲裁如何计算方法? 焦点关注 申请劳动争议仲裁立案应当携带什么...

申请劳动争议仲裁立案应当携带什么材料?申请劳动争议仲裁如何计算方法? 焦点关注 申请劳动争议仲裁立案应当携带什么... -

产业集聚的好处有哪些?什么是产业聚集? 产业集聚的好处有哪些?1 创新...

产业集聚的好处有哪些?什么是产业聚集? 产业集聚的好处有哪些?1 创新... -

股指交割日对股市影响是什么?股指交割日大盘必跌吗?-世界热讯 股指交割日对股市影响是什么?股指...

股指交割日对股市影响是什么?股指交割日大盘必跌吗?-世界热讯 股指交割日对股市影响是什么?股指... -

张家界几月份去玩是最佳时间?张家界有玻璃栈道吗?_世界即时看 张家界几月份去玩是最佳时间?春秋...

张家界几月份去玩是最佳时间?张家界有玻璃栈道吗?_世界即时看 张家界几月份去玩是最佳时间?春秋... -

hd4000相当于什么显卡?hd4000的显卡怎么样? hd4000相当于什么显卡?hd4000相当...

hd4000相当于什么显卡?hd4000的显卡怎么样? hd4000相当于什么显卡?hd4000相当... -

什么是整体上市?整体上市有哪些优点? 什么是整体上市?整体上市是指一家...

什么是整体上市?整体上市有哪些优点? 什么是整体上市?整体上市是指一家... -

日韩举行“财务对话” 将商定重启货币互换协议 据时事通信社29日消息,日韩两国政...

日韩举行“财务对话” 将商定重启货币互换协议 据时事通信社29日消息,日韩两国政... -

什么是绩优股?绩优超跌股票怎么看?新股上市第一天如何购买?_微速讯 什么是绩优股?绩优股顾名思义就是...

什么是绩优股?绩优超跌股票怎么看?新股上市第一天如何购买?_微速讯 什么是绩优股?绩优股顾名思义就是... -

看点:雍正叫什么名字?康熙儿子列表顺序是什么样的? 雍正的名字是爱新觉罗·胤禛。雍正...

看点:雍正叫什么名字?康熙儿子列表顺序是什么样的? 雍正的名字是爱新觉罗·胤禛。雍正... -

etc记账卡需要充值吗?etc记账卡会过期吗? etc记账卡需要充值吗?etc记账卡不...

etc记账卡需要充值吗?etc记账卡会过期吗? etc记账卡需要充值吗?etc记账卡不... - 做装修行业可以通过哪些方法来找到客源 可以找到需要装修的客户的地方有哪些? 做装修行业可以通过以下几种方法来...

-

环球即时:可转债双高指的是什么意思?可转债双低指的是什么意思? 可转债双高指的是什么意思?可转债...

环球即时:可转债双高指的是什么意思?可转债双低指的是什么意思? 可转债双高指的是什么意思?可转债... -

日本资金能成为美国商业地产救世主吗?-微速讯 自新冠疫情以来,美国最大的房地产...

日本资金能成为美国商业地产救世主吗?-微速讯 自新冠疫情以来,美国最大的房地产... -

头条焦点:热刺夏季引援的目的是什么?2018年世界杯足球赛比分是什么? 热刺夏季引援的目的是什么?热刺夏...

头条焦点:热刺夏季引援的目的是什么?2018年世界杯足球赛比分是什么? 热刺夏季引援的目的是什么?热刺夏... -

环球实时:松花蛋怎么制作 松花蛋制作原料有哪些? 想必现在有很多小伙伴对于松花蛋怎...

环球实时:松花蛋怎么制作 松花蛋制作原料有哪些? 想必现在有很多小伙伴对于松花蛋怎... -

掠食者在哪抓?猎人宝石怎么选?-天天看点 掠食者在哪抓?可以根据自身等级选...

掠食者在哪抓?猎人宝石怎么选?-天天看点 掠食者在哪抓?可以根据自身等级选... -

鑫博淼手游湖南驻点培训圆满成功! 2023年已经过去一半,鑫博淼和广大...

鑫博淼手游湖南驻点培训圆满成功! 2023年已经过去一半,鑫博淼和广大... -

今日看点:淘宝收货地址一样的算补单吗?补单注意哪些细节? 淘宝补单流程和真实购物流程一样,...

今日看点:淘宝收货地址一样的算补单吗?补单注意哪些细节? 淘宝补单流程和真实购物流程一样,... -

南阳市宛城区法院开展迎“七一” 主题党日活动 为庆祝中国共产党成立102周年,深...

南阳市宛城区法院开展迎“七一” 主题党日活动 为庆祝中国共产党成立102周年,深... -

《猎魔人》剧集第三季现已上线 Netflix

当前观点 IT之家6月29日消息,Netflix《猎魔...

《猎魔人》剧集第三季现已上线 Netflix

当前观点 IT之家6月29日消息,Netflix《猎魔...